住宅ローン控除という言葉に聞き覚えがある人も多いのではないでしょうか。

住宅ローン控除は正確には「住宅借入金等特別控除」と言い、税金(所得税)を差し引くことができる税額控除の一種です。

どのくらいの節税効果になるかと言うと、10年間で200万円以上の節税効果にある場合もあります。

年間で20万円節税できればメチャクチャ大きいですよね。

マイホームを購入する予定の人は、この住宅借入金等特別控除を計算に含めて予算を考えた方が良いですよ。

ここでは、住宅借入金特別控除について、抑えておくべきポイントに絞ってわかりやすく紹介したいと思います。

住宅借入金特別控除(住宅ローン控除)って何?

説明しよう!住宅借入金特別控除とは、マイホームは非常に高価なので、税金を安くして買いやすくしよう!という制度の事である!

身も蓋もない言い方をするとこれだけです。

[chat face=”face2.png” name=”” align=”left” style=”type1″]そろそろマイホームがほしいけど、ローンがツライなあ・・・持ち家はまだ無理かなあ。[/chat] [chat face=”suit2.png” name=”” align=”right” style=”type1″]数千万円の買い物だから不安になりますよね。なかなか給与も上がらないですしねえ。[/chat] [chat face=”face2.png” name=”” align=”left” style=”type1″]そうなんですよね。35年ローンともなると心配で・・・[/chat] [chat face=”suit1.png” name=”” align=”right” style=”type1″]とは言え、ずっと賃貸に住むのも、っていうのはありますよね。[/chat] [chat face=”face1.png” name=”” align=”left” style=”type1″]そうなんですよ!住宅手当もほとんど出ないので、持ち家は欲しいんですよね。[/chat] [chat face=”suit1.png” name=”” align=”right” style=”type1″]実は今、住宅ローン控除という制度がありまして、ローンの金利を補えるくらい税金が安くなるんですよ。[/chat] [chat face=”face1.png” name=”” align=”left” style=”type1″]なるほど、そういう制度が・・・高い買い物だから少しでも買いやすいように補助があるって事?[/chat] [chat face=”suit1.png” name=”” align=”right” style=”type1″]そうですね。今の景気だとマイホームが欲しくても手が出ないという人も多いので、税金を安くする事で、マイホームを持ってもらおう、という狙いですね。その方が建設業界も儲かって景気を良くしたいという狙いもあるようです。[/chat] [chat face=”face1.png” name=”” align=”left” style=”type1″]なるほど、そういう仕組なんですね~[/chat]

と、このような目的で作られた制度です。

節税効果が非常に大きいので、住宅を購入する際には、住宅借入金等特別控除(住宅ローン控除)を必ず使いましょう!

住宅借入金特別控除を受ける条件は?

住宅借入金等特別控除を受ける為には下記の条件を全て満たしている必要があります。

住宅借入金等特別控除を受ける為には下記の条件を全て満たしている必要があります。

- 返済期間が10年以上の住宅ローンである事

- 住宅を取得した日から6ヶ月以内に住み始めて、控除を受ける年末まで引き続いて住んでいる事

- 控除を受ける年の合計所得金額が3.000万円以下である事

- 住宅の床面積が50㎡以上で床面積の半分以上が自分で住む為に使われている事

マイホームを購入する際、この4つの条件をクリアしているケースがほとんどなので基本的には気にしなくても大丈夫です。

ただ、4つ目の床面積の狭いマンションなどを購入検討されている方は要注意です!

床面積の計算方法に要注意!

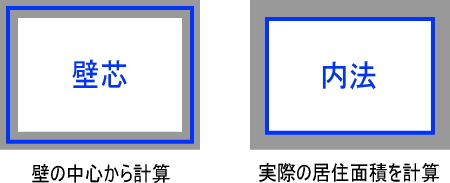

不動産屋の物件パンフレット等を見ると「壁芯面積」という言葉を見た事はありませんか?

壁芯というのは壁の中心から専有面積を計算するのですが、登記簿上は壁の内側の面積で表示されます。

図示するとこのような感じですね。

実は住宅借入金等特別控除の計算は「内法面積」で計算します。

不動産屋のパンフレットにのっている「壁芯面積」で50㎡ギリギリだと、内法計算だと足りておらず、住宅借入金等特別控除を受けれない、というケースがあります。

狭いマンションなどの購入を検討している場合は、内法面積で50㎡を超えているか、忘れず確認しておきましょう!

住宅借入金特別控除はどのくらい節税できる?

住宅借入金等特別控除で税金(所得税)から差し引くことのできる金額ですが、次の計算式で求められます。

年末の借入金残高(上限4,000万円)✕1%

が税金(所得税)から差し引かれることになります。仮に借入残高が3,000万円だった場合、1%の30万円が税金から差し引かれる計算になります。

住宅借入金等特別控除は10年間適用される

住宅借入金等特別控除は10年間に渡って、毎年適用されます。

10年間でどのくらい節税できるかを具体例を出して計算してみたいと思います。

例)毎月の元金返済10万円、1年目の年末借入残高3,000万円の場合

[table id=11 /]この例の場合、合計で246万円の節税効果がある訳です。

この節税効果で金利をほとんどまかなえてしまった、というような事も多いので、これからマイホームを購入する人は住宅借入金等特別控除を必ず利用しましょう。

住宅借入金等特別控除で抑えておくべきポイント

住宅借入金等特別控除の基本についてはこれまでお伝えしてきた通りですが、他にも抑えておくべきポイントがありますので、頭の片隅に置いておきましょう。

住宅借入金等特別控除の基本についてはこれまでお伝えしてきた通りですが、他にも抑えておくべきポイントがありますので、頭の片隅に置いておきましょう。

1:親や知人からの借入の場合は、控除が適用されない

このようなケースは中々無いと思いますが、親や知人からお金を借りて住宅を購入した場合は、住宅借入金等特別控除が適用されません。

金融機関からの借入金でないと、住宅借入金等特別控除(住宅ローン控除)が適用されないので注意しましょう。

2:所得税だけでなく、住民税からも控除できる(上限アリ)

住宅借入金等特別控除(住宅ローン控除)で税金が安くなるのは、所得税から引かれます。

この時、住宅ローン控除の金額が所得税をオーバーするケースがあるんです。例えば、

[chat face=”face1.png” name=”” align=”left” style=”type1″]今年の住宅ローン控除、35万円なので税金安くしてくださーい。[/chat] [chat face=”suit2.png” name=”” align=”left” style=”type1″]はーい・・・あれ、兄さん、今年の所得税30万円やで。住宅ローン控除の方が金額大きいわ。[/chat] [chat face=”face2.png” name=”” align=”left” style=”type1″]えっ、じゃあ差額の5万円は安くならないの?[/chat] [chat face=”suit3.png” name=”” align=”right” style=”type1″]大丈夫やで。自治体に払ってる住民税あるやろ?あっちから引いとくわ。安心しいや~。[/chat] [chat face=”face4.png” name=”” align=”left” style=”type1″]おー!ありがとうございます!(優しい…喋り方がアレだけど・・・)[/chat]という感じですね。

これは、所得税が30万円、住宅借入金等特別控除が35万円、というようにオーバーした場合、差額の5万円は住民税から控除する事ができます。

ただ、住民税から差し引く金額は上限があるので、超えた場合は自治体に確認するようにしましょう。

3:1年目は確定申告が必要

住宅借入金等特別控除で税金を安くしてもらうには、1年目は確定申告が必要になります。

2年目以降は年末調整でOKですが、1年目は自分で申告しなければいけませんので注意しましょう。

2年目以降の処理(年末調整で処理)については別記事で紹介しています。

住宅借入金等特別控除の申告に必要な書類

1年目の確定申告にはいくつか書類が必要になります。慌てることのないよう、前もって準備しておきましょうね。

1年目の確定申告にはいくつか書類が必要になります。慌てることのないよう、前もって準備しておきましょうね。

- 源泉徴収票

- 住民票

- 金融機関等からの住宅ローンの借入金残高証明書

- 土地と建物の登記簿謄本

- 売買契約書または建築請負契約書

これらの書類を確定申告書に添付して提出すれば控除を受けることができます。

まとめ

- 住宅借入金等特別控除は、住宅購入の負担を減らしてくれる

- 控除を受けるには4つの条件がある(面積には特に注意)

- 1年目は確定申告が必要(必要書類を保管しておこう)

- 2年目以降は年末調整でOK

以上、住宅借入金特別控除について基本的な事を解説してみました!参考になれば嬉しいです。